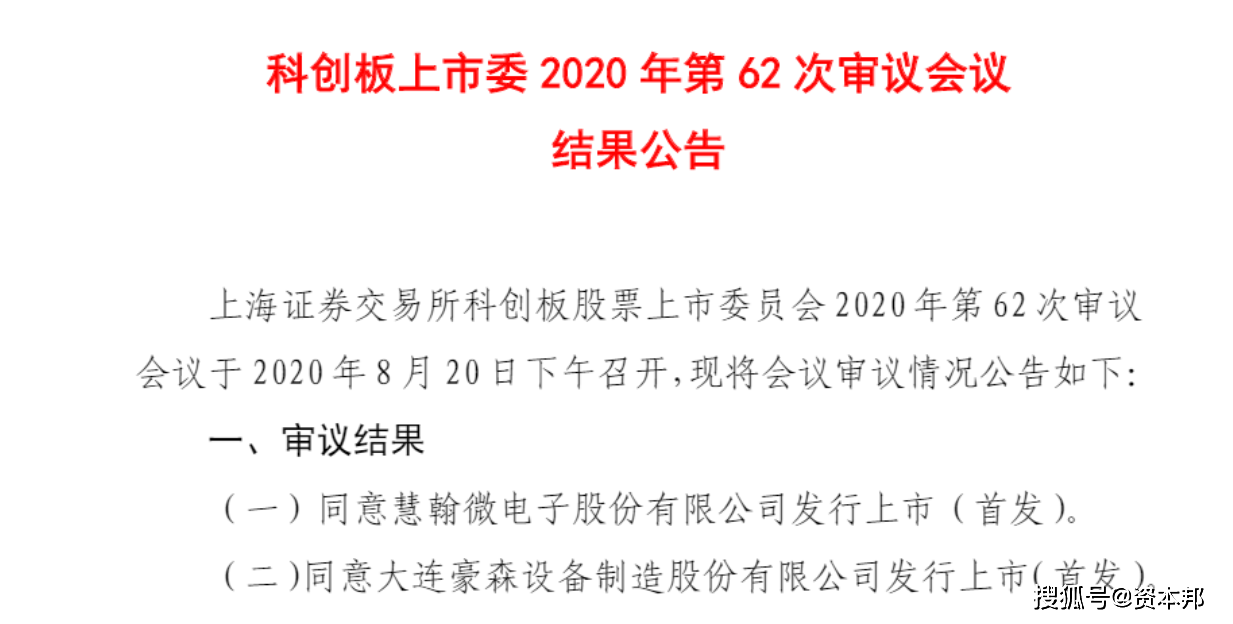

8月21日,资本邦获悉,科创板上市委2020年第61次审议会议、第62次会议结果显示:同意上海阿拉丁生化科技股份有限公司、株洲欧科亿数控精密刀具股份有限公司、慧翰微电子股份有限公司、大连豪森设备制造股份有限公司首发上

截至2020年8月21日,总计有418家企业向上交所提交了科创板上市申要求,其中“已问询”166家、“已受理”10家、“上市委会议结果”4家、“提交注册”21家,“注册结果”180家,“中止”3家,还有33家“终止”审核。

一、上海阿拉丁生化科技股份有限公司(简称:阿拉丁)

阿拉丁是集研发、生产及销售为一体的科研试剂制造商,业务涵盖高端化学、生命科学、分析色谱及材料科学四大领域,同时配套少量实验耗材。

截至招股说明书签署日,阿拉丁实际控制人徐久振、招立萍夫妇直接与间接合计支配公司63.95%的表决权。

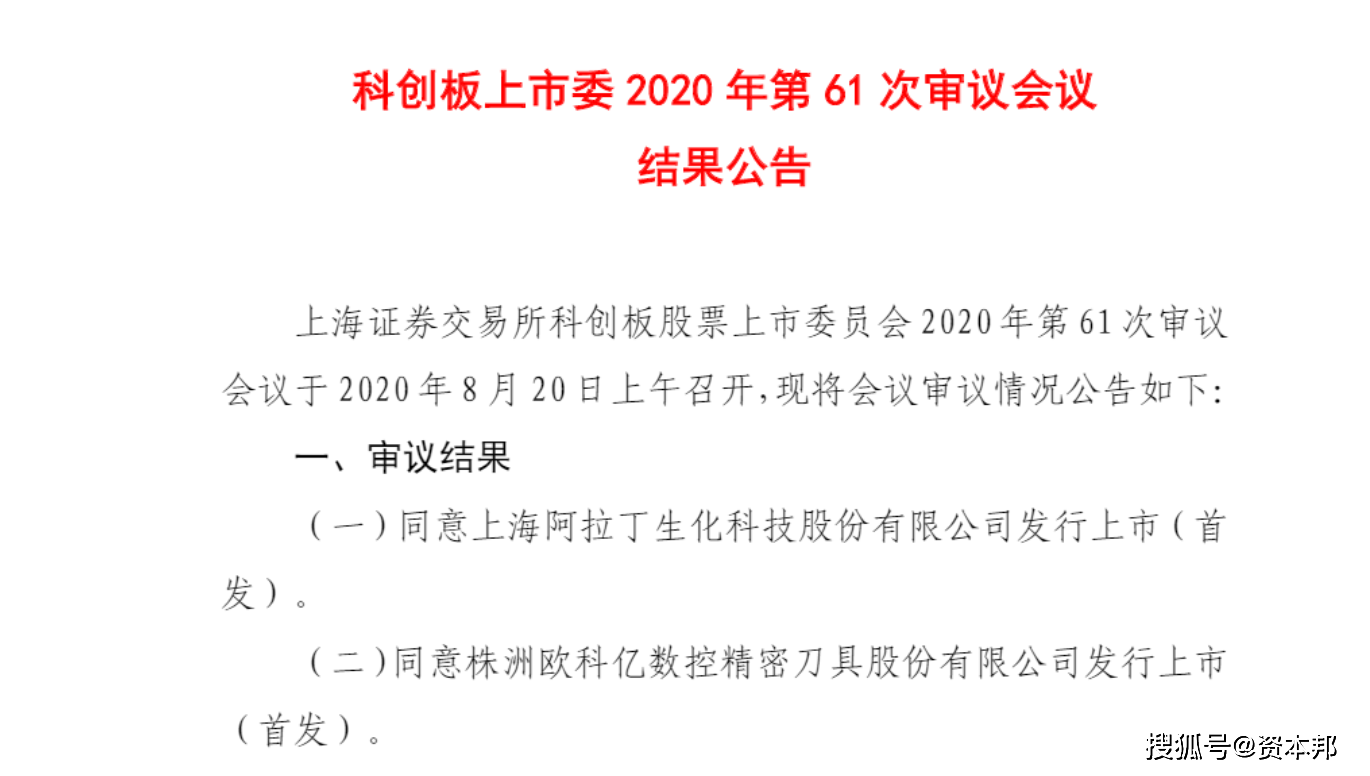

最新上会稿数据显示,2017年至2019年,公司实现营收分别为12,649.67万元、16,629.03万元、20,960.34万元;实现归属于母公司所有者的净利润分别为3,196.51万元、5,341.54万元、6,369.10万元。

阿拉丁本次上市选择的具体标准为《上海证券交易所科创板股票发行上市审核规则》第二十二条规定的上市标准中的“(一)预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元”。

阿拉丁本次拟公开发行股票不超过2,523.34万股,不低于发行后总股本25%。募集资金拟用于高纯度科研试剂研发中心、云电商平台及营销服务中心建设项目和补充营运资金。

此次申报科创板,阿拉丁与广州赛意的合同纠纷诉讼的最新进展、公司商业模式的可持续性和成长空间、现有销售模式和定制原料模式下公司的库存与业务的管理能力、销售能力与使用募集资金提高的生产能力是否匹配等问题被上市委问询。上市委要求阿拉丁说明:

1.(1)与广州赛意的合同纠纷诉讼的最新进展;(2)后续ERP建设的进展及系统运行情况;(3)结合与广州赛意合作项目在计划与执行过程中出现的问题,分析公司所依赖的电商模式是否受到ERP系统建设进程的影响,说明公司列为募集资金项目的“云电商平台及营销服务中心建设”项目的技术准备情况。要求保荐代表人发表明确意见。

2.上市委要求公司:(1)结合报告期各年度长库龄存货的管理、检验、销售、跌价计提等方面的情况,说明公司能否依赖信息系统对库存商品实施有效控制;(2)结合库存商品账面价值较高且占资产总额比例较高、库龄三年以上且期后未销售者占比较高的事实,考虑长库龄存货的跌价风险和市场可销售性,说明公司商业模式的可持续性和成长空间、如何平衡SKU的多样性和定制特点带来的存货风险。要求保荐代表人发表明确意见。

3.上市委要求公司:(1)针对不同销售模式在客户管理、市场开拓等方面的优势和劣势,与同行业可比公司进行比较,并分析较高的净利率和收入增长率的可持续性;(2)说明现有销售模式和定制原料模式下公司的库存与业务的管理能力、销售能力与使用募集资金提高的生产能力是否匹配。要求保荐代表人发表明确意见。

株洲欧科亿数控精密刀具股份有限公司(简称:欧科亿)

欧科亿是一家专业从事数控刀具产品和硬质合金制品的研发、生产和销售,具有自主研发和创新能力的高新技术企业。公司生产的数控刀具产品主要是数控刀片。

袁美和与谭文清为公司控股股东、实际控制人。本次发行前,袁美和直接持有公司24.08%的股份,通过员工持股平台株洲精锐间接持有公司2.38%的股份。谭文清直接持有公司13.66%的股份。袁美和与谭文清合计直接或间接持有本次发行前公司40.12%的股份,控制的表决权合计占本次发行前公司总股本的37.74%,并通过签署《一致行动人协议》,成为公司的共同实际控制人。

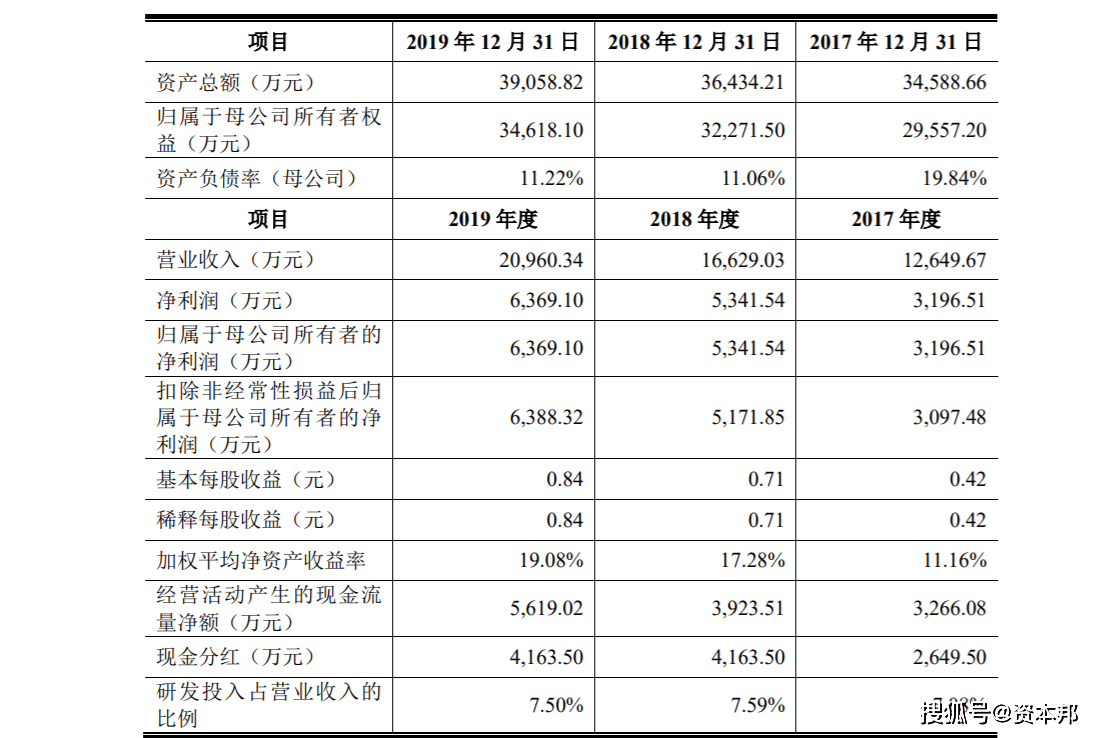

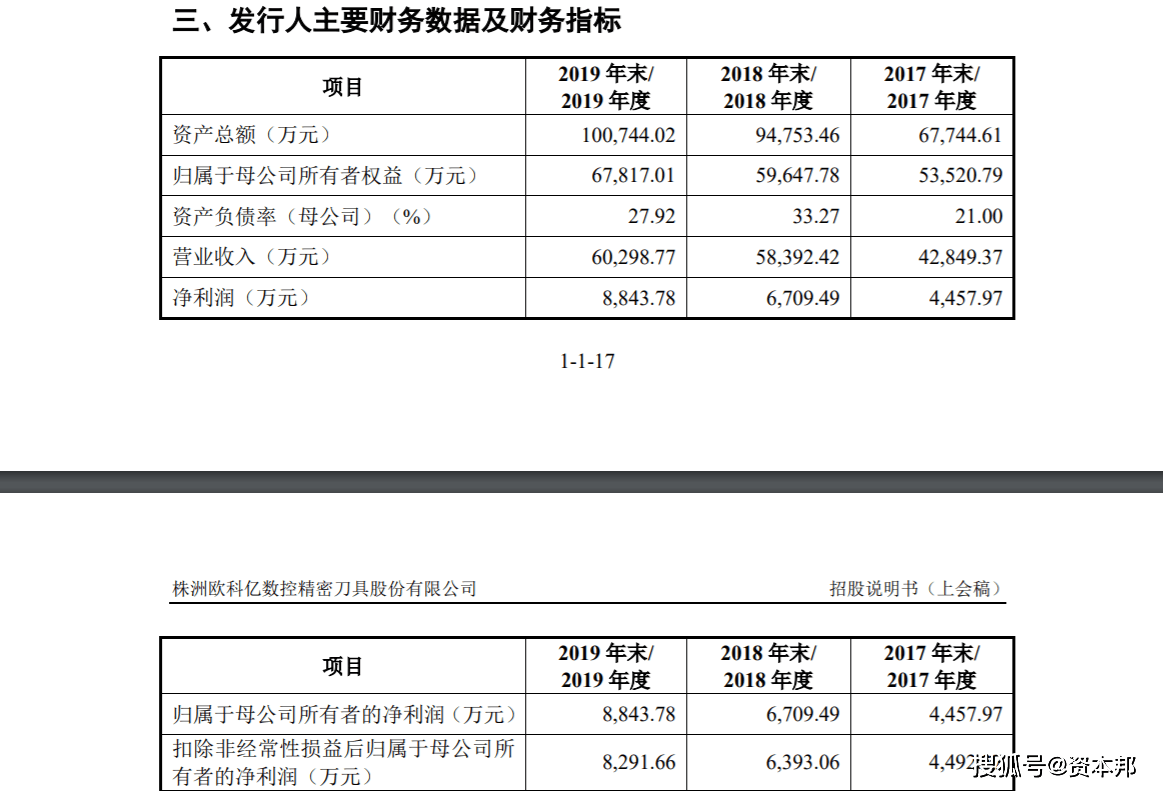

财务数据显示,2017年-2019年,公司实现营收分别为4.28亿元、5.84亿元、6.03亿元;实现归母净利润分别为4457.97万元、6709.49万元、8843.78万元。

公司本次发行选择《上海证券交易所科创板股票上市规则》中2.1.2条中第一套标准:“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

欧科亿本次拟公开发行不超过2,500万股,占发行后总股本的比例不低于25%。本次募集资金扣除发行费用后,将用于年产4,000万片高端数控刀片智造基地建设项目和数控精密刀具研发平台升级项目。

上市委的审核意见为:要求公司补充披露公司与同行业公司株洲华锐的经营数据的对比分析、内部控制体系等。具体如下:

1.要求公司补充披露公司与同行业公司株洲华锐的经营数据的对比分析。

2.要求公司说明围绕研发项目从立项、结项到根据项目成果进行奖励所建立的内部控制体系。要求保荐人发表明确核查意见。

欧科亿的核心技术产品占比偏低、报告期内研发投入逐年快速增长的原因、温州瑞拓在报告期内快速成长为最大经销商之一的原因等问题遭上市委问询。上市委要求:

1.要求公司:(1)从产品技术壁垒和行业竞争格局的角度,说明自身科技含量,解释核心技术产品占比偏低的原因,分析核心技术产品价格逐年下降、毛利率整体偏低受核心技术先进性因素的影响;(2)解释与高校合作直到2019年才全面展开的原因及合理性,并结合公司所处细分领域的技术发展趋势,说明进一步提升核心技术先进性和市场地位的措施。要求保荐代表人发表明确意见。

2.要求公司:(1)分析报告期内研发投入逐年快速增长的原因及合理性;(2)说明是否已经围绕研发项目建立从立项、结项到根据项目成果进行奖励等的内部控制体系,并将产学研纳入其中。要求保荐代表人发表明确意见。

3.要求公司分析温州瑞拓在报告期内快速成长为最大经销商之一的原因,说明是否对温州瑞拓在价格折扣、发货安排、信用期限等方面提供优于其他经销商的特殊安排。要求保荐代表人说明对报告期内公司收入增长较大的客户的销售真实性所作的核查工作,并发表明确意见。

慧翰微电子股份有限公司(简称:慧翰股份)

慧翰股份的主营业务是为智能物联网、特别是车联网市场,提供无线通信产品、嵌入式软件和整体解决方案,主导产品车联网智能终端(T-BOX)是《国家车联网产业标准体系建设指南》列出的关键零部件。

公司实际控制人为陈国鹰,控股股东为国脉集团。陈国鹰、陈国鹰之妻林惠榕女士、岳父林金全等三人是上市公司国脉科技股份有限公司的实际控制人,三人与国脉集团为国脉科技的一致行动人,合计持有国脉科技54.63%股份。

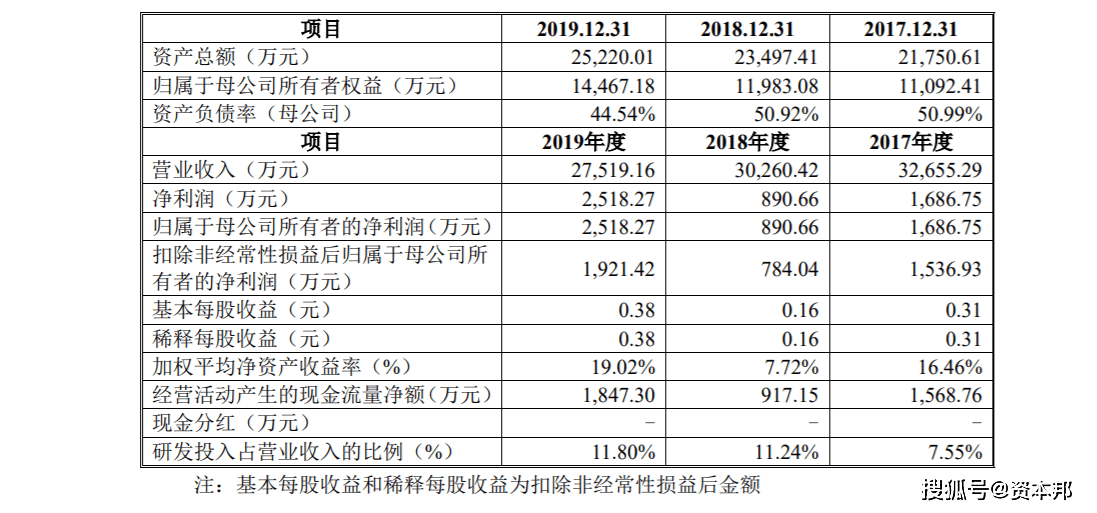

财务数据显示,2017年至2019年,慧翰股份实现营收分别为32,655.29万元、30,260.42万元、27,519.16万元;实现归属于母公司所有者的净利润分别为1,686.75万元、890.66万元、2,518.27万元。

慧翰股份选择了《上市规则》第2.1.2条第(一)项之上市标准:“预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

慧翰股份本次拟向社会公众公开发行不超过1,667万股人民币普通股(A股)。本次发行股份募集资金总额扣除发行费用后,拟用于5G车联网TBOX研发及产业化项目、研发中心建设项目和补充流动资金。

本次上会,上市委的审核意见如下:

1.要求公司说明2014年公司实际控制人陈国鹰与郑柳青的借款用途、归还情况,郑柳青通过浚联投资持有的公司10.125%的股份是否存在代持或其他利益安排。要求保荐人和公司律师发表明确核查意见。

2.要求在招股说明书中补充披露,保荐人对下述事项的结论性意见:如上汽集团持有公司股份发生重大变化,对公司与上汽集团的业务是否存在重大不利影响。

慧翰股份TBOX产品收入的可持续性和公司总体持续经营能力、核心技术、上汽集团对公司投资的主要目的等问题遭上市委问询。具体如下:

1.根据申要求文件,公司最近三年营业收入复合增长率-8%。2020年1-6月实际营业收入和扣非后净利润分别下降38.41%及71.97%,预计2020年1-9月营业收入和扣非后净利润将分别下降22.91%及40.92%。上市委要求保荐代表人结合行业变化及主要客户情况、公司产品竞争力、订单情况等对公司TBOX产品收入的可持续性和公司总体持续经营能力发表明确意见。

2.上市委要求公司说明:(1)目前公司核心技术体现在生产过程哪些具体环节;(2)汽车电子架构由分布式向集中式发展趋势对公司产品销售及市场前景的影响。要求保荐代表人对公司产品业务在车联网产业链中的定位、市场地位、技术迭代和行业发展趋势等招股说明书相关的信息披露发表明确意见。

3.上市委要求公司说明:(1)上汽集团入股前后,公司对上汽集团销售的变化情况,以及2020年对上汽集团销售情况;(2)上汽集团对公司投资的主要目的,未来是否存在减持计划,如存在减持计划,对公司与上汽集团的业务是否存在重大不利影响。要求保荐代表人发表明确意见。

大连豪森设备制造股份有限公司(简称:豪森股份)

豪森股份是一家智能生产线和智能设备集成供应商,主要从事智能生产线的规划、研发、设计、装配、调试集成、销售、服务和交钥匙工程等业务。

截至招股说明书签署日,董德熙、赵方灏和张继周通过直接持有和间接控制方式合计共同控制豪森股份的股份表决权比例为75.91%,为公司实际控制人。

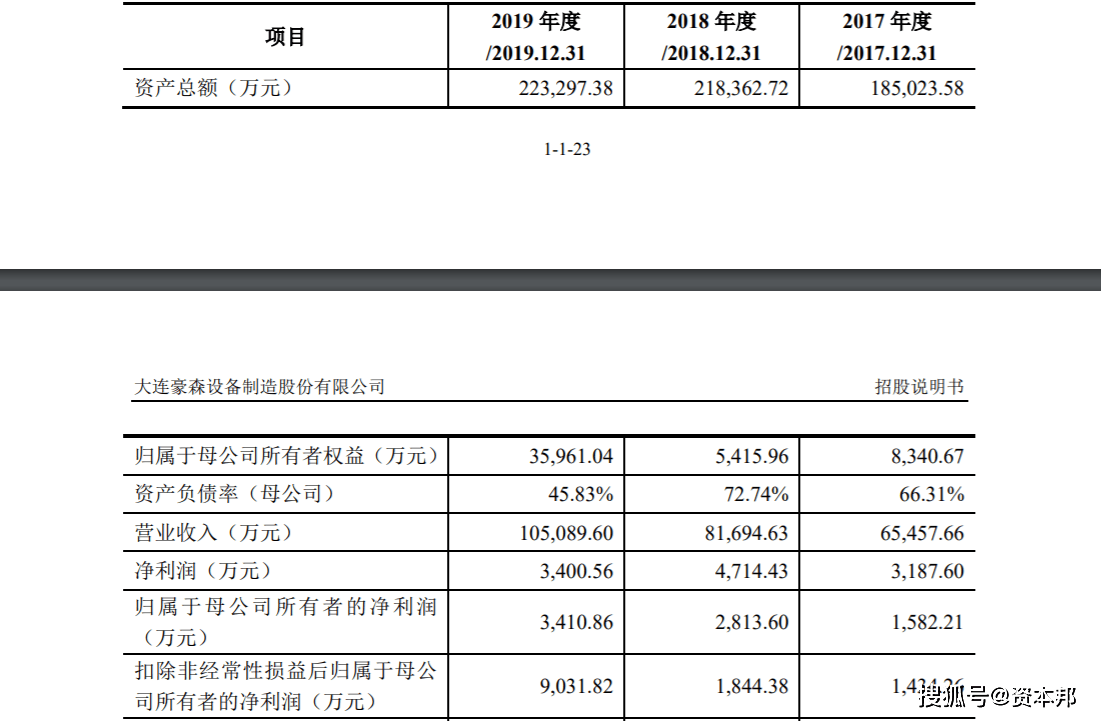

财务数据显示,2017年-2019年,豪森股份现营收分别为65,457.66万元、81,694.63万元、105,089.60万元;实现归属于母公司所有者的净利润分别为1,582.21万元、2,813.60万元、3,410.86万元。

公司选择的上市标准为《上海证券交易所科创板股票上市规则》第二章2.1.2中规定的第(一)条:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

豪森股份本次拟公开发行发行股数不超过3,200万股,募集资金拟用于新能源汽车用智能装备生产线建设项目、新能源汽车智能装备专项技术研发中心建设项目和偿还银行贷款项目。

豪森股份是否存在经营性流动性风险及经营业绩短期内大幅下滑的风险、公司实际控制人及关联方和ZhuDongming、香港泰和资金往来情况等问题遭上市委问询。具体如下:

1.根据申要求文件,汽车行业周期性波动对上游设备供应商影响巨大。上市委要求公司:(1)说明2018年以来下游变化对公司经营和相关财务指标的具体影响,结合有关销售收入确认及时性的内部控制流程说明到货后较长期间内未完成终验的原因及合理性;(2)结合目前订单及合同完成周期,说明公司是否存在经营性流动性风险及经营业绩短期内大幅下滑的风险;(3)新能源汽车业务板块混合动力变速箱智能装配线业务2019年收入为2018年的42.5%,动力锂电池智能生产线业务2019年收入为2018年的4%,公司相关募投安排的原因及合理性。要求保荐代表人就下述事项发表明确意见:公司在产品库龄及与生产周期的匹配性、预收款项占在产品比例逐年下降的原因,收款进度与合同条款约定是否一致、公司收入确认归属会计期间是否准确。

2.上市委要求公司说明:(1)香港泰和公司及其实际控制人ZhuDongming基本情况;(2)公司及其关联方与香港泰和及其关联方是否存在除少数股权以外其他关联关系,赵方灏曾担任泰和集团董事并在股权收购交易前离任的原因;(3)公司以账面价值收购豪森瑞德少数股权的商业合理性,是否存在其他利益安排;(4)2019年公司向泰和集团支付技术开发费的商业实质。要求保荐代表人说明对下述事项核查过程及核查结论:香港泰和基本情况及和公司实际控制人关系、豪森瑞德自设立至今向境外股东分红情况及分红资金流向及出境方式、公司实际控制人及关联方境外流水情况、公司实际控制人及关联方和ZhuDongming、香港泰和资金往来情况。